余計な税金は払いたくない! 会社員が不動産売却で損しないための確定申告ガイド|不動産売却コラム| | 横浜市の不動産売却、査定・買取なら(株)あおぞら不動産

余計な税金は払いたくない! 会社員が不動産売却で損しないための確定申告ガイド

1. はじめに~会社員が不動産を売ったら確定申告? 余計な税金を防ぐために~

不動産を売ったら、思わぬ税金がかかるかもしれない――そんな話を耳にして、ちょっと不安になっていませんか?

会社員の場合、いつもは給与から自動で税金を引かれているので、確定申告なんて自分に縁がないと思ってしまいがちです。ところが不動産を売却すると、「余計な税金を払いたくないけれど、どう申告すれば損を防げるの?」と急に悩みが増えるケースが多いんです。

しかも、不動産売却にまつわる税金は額が大きいうえ、申告しないと罰則が課される可能性も……。一方で、やり方をきちんと押さえれば、払う税金を抑えたり、控除を上手に利用できたりするチャンスでもあります。

この記事では、「余計な税金を払いたくない」「会社員として損をしない確定申告をしたい」という方に向けて、不動産売却の確定申告で必ず押さえておきたいポイントをわかりやすく解説していきます。

「どのタイミングで申告するの?」「書類をそろえるのが大変そう…」「そもそも売却して損が出たときも確定申告が必要?」など、実際によくある疑問に答えながら、書類の準備や申告手順、注意点を徹底ガイド。

初めての方にも安心して読んでいただけるよう、専門用語もなるべくかみ砕いて説明していますので、ぜひ最後までお付き合いください。結果的に、“余計な税金は払わず、しっかりとメリットを得られる” 確定申告を実現していただければ幸いです。

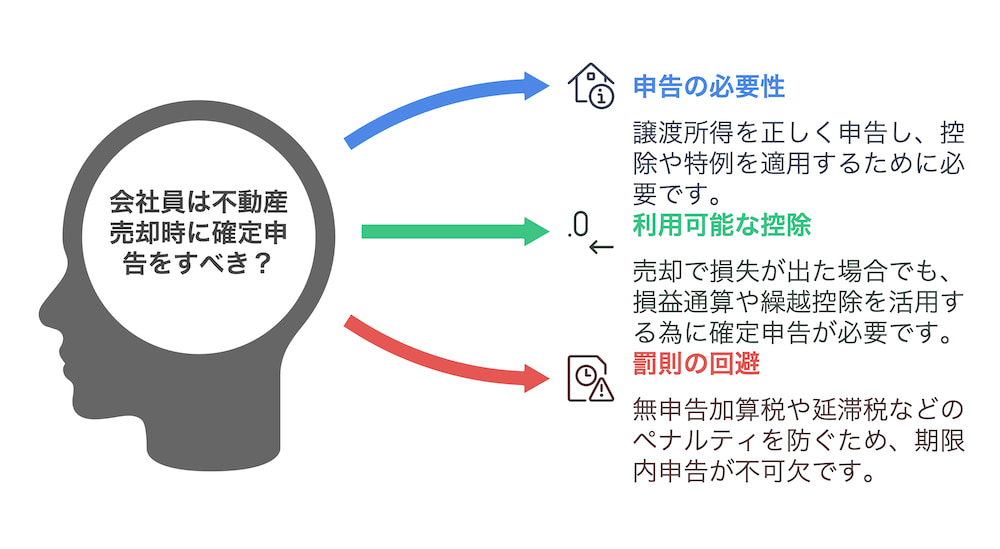

2. なぜ会社員にも必須? 不動産売却時の確定申告が必要な理由

なぜ会社員なのに申告が必要なのか?

「自分は給与所得者で、普段は年末調整だけで完結している。なのに、なぜ不動産を売ったら確定申告?」

そんな疑問が真っ先に浮かぶ方も多いと思います。実は、不動産を売却すると“譲渡所得”という、給与とは別の所得が発生する可能性があり、税務署としてはこの動きを見過ごせないんです。

給与の場合は会社が源泉徴収と年末調整をしてくれるので、自分で申告する必要はありませんよね。でも、土地や建物を売却して利益が出た場合、その売却益を分離課税という形で別途計算しなければなりません。「利益が生じたのに報告されないのは困る」というのが国の考え方で、結果として自分で確定申告する必要があるわけです。

一方、売却によって損が出てしまったとしても、「損失があるなら確定申告しなくてもいいんじゃない?」と思いがちですが、そうとも限りません。むしろ損が出たときこそ「損益通算」などの特例を活用できるかもしれず、申告が“得をするチャンス”になるケースすらあるのです。

損しても得をする不思議な仕組み

不動産売却で必ずしも儲かるとは限らない──これは当たり前の話ですが、実はここに申告のチャンスが潜んでいます。たとえば「マイホームを売って損が出てしまった」場合、他の所得(株式の譲渡所得など)と相殺できたり、繰越控除を受けられたりする制度があります。

こうした制度は、申告しなければ使えません。会社員だと「損なんて出したくないし、出たら嫌だ」と思うばかりですが、実際には「損が出たら出たで、税制面で優遇されることがある」という発想も大事。ここをきちんと理解しておくと、結果的に節税につながることがあります。

申告しないままだとペナルティが怖い

万が一、本来申告しなければいけないのに怠っていると、無申告加算税や延滞税を課される可能性があります。期限が過ぎると、あっという間に税務署から通知が届き、結果的に大きな損をすることになりかねません。

これらのペナルティは、期限内に申告しさえすれば回避できるものです。「提出先や書き方が分からない」という理由で放置してしまうと、余計な出費を招きます。会社員の場合、給与から天引きで済んでいた税金を自分で計算・納税するのは不慣れだと思いますが、それほど複雑に考えず、正しいステップを踏めばしっかり乗り切れるので安心してください。

3. 知らないと損する? 確定申告前に押さえておきたい基礎知識

不動産売却で「なぜ確定申告が必要か」がおおむね理解できたところで、もう少し踏み込んで“基礎知識”を整理しておきましょう。これを知らずに行き当たりばったりで手続きを進めると、どこかでつまずく可能性が高いからです。

譲渡所得って何?——計算式の基本

不動産を売却した結果、プラスの利益が発生する場合、これを譲渡所得と呼びます。具体的には、以下の式で算出するのが基本です。

譲渡所得 = 売却価格 - (取得費 + 譲渡費用) - 特別控除

ここで、「取得費」と「譲渡費用」にどんなものが含まれるのか、さらには「特別控除とは何?」という点が分からないと、計算の出しようがありません。次の項目で順に見ていきましょう。

取得費と譲渡費用、そして特別控除の関係

・取得費

文字どおり、不動産を手に入れるためにかかった費用を指します。購入代金だけでなく、仲介手数料や登記費用、印紙税なども取得費として計上可能です。建物部分には減価償却という考え方があり、築年数によって価値が下がる分を差し引きます。

【補足】ここでは、取得費や減価償却の計算をできるだけシンプルにご紹介しています。実際には建物の構造や増改築、相続などの事情によってもっと細かい計算が必要になる場合がありますので、正確な金額を算出したいときは、税務署や税理士など専門家に相談すると安心です。

・譲渡費用

今度は不動産を売るときにかかった費用です。具体的には、仲介手数料、印紙税、建物の解体費用などがこれにあたります。

・特別控除

マイホームの場合は最大3,000万円の控除が受けられる可能性があります。たとえば、購入時2,000万円、売却時2,500万円でも、3,000万円の特別控除が使えれば譲渡所得が0円扱いになることもあり、「そもそも税金が発生しなかった!」というラッキーな結果になるかもしれません。

「だったら絶対に『居住用財産』にしたほうがいいじゃないか」と思われる方もいるでしょうが、利用条件がいろいろと細かく規定されています。自分の状況が該当するのかどうか、早めに調べておくと失敗が少ないでしょう。

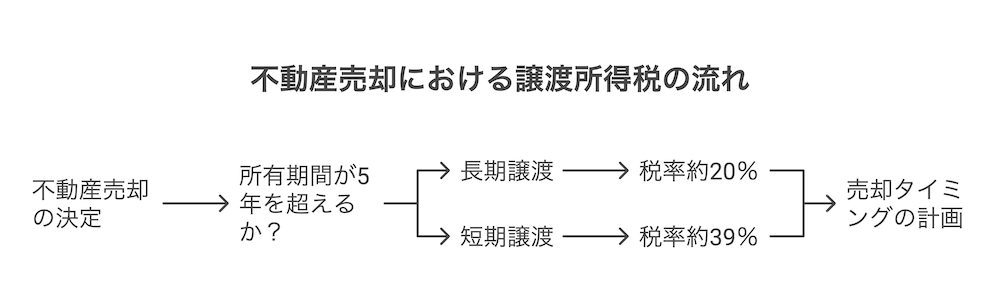

長期譲渡と短期譲渡、税率の差は約2倍

不動産を売却したときの譲渡所得にかかる税率は、所有期間が5年を超えるかどうかで大きく変わります。いわゆる長期譲渡なら税率が約20%程度、短期譲渡なら約39%程度(所得税・住民税・復興特別所得税を合計)の税金がかかるのが一般的な仕組みです。

この所有期間は「売却した年の1月1日時点でどうだったか」で判断される点がポイント。もしあと1~2ヶ月待てば5年を超えるのに、早まって売却したため短期扱いになり、高い税率を取られてしまった…なんてこともあります。売却のタイミングは、こうした条件を吟味して計画するのがおすすめです。

相続した不動産で特例が受けられる?

相続で手に入れた不動産を売る場合、「相続税の取得費加算」という特例が受けられるケースがあります。これは相続税を支払ってから3年以内に売却すると、相続税の一部を取得費として上乗せできる仕組み。結果的に譲渡所得が下がり、課税額も抑えられる可能性があるんです。

その他にも「空き家のまま残っている実家の売却」で特別控除が適用される制度など、相続関連の特例は意外とたくさんあります。どの特例が自分に当てはまるかは状況次第ですが、一度調べる価値は大いにあるでしょう。

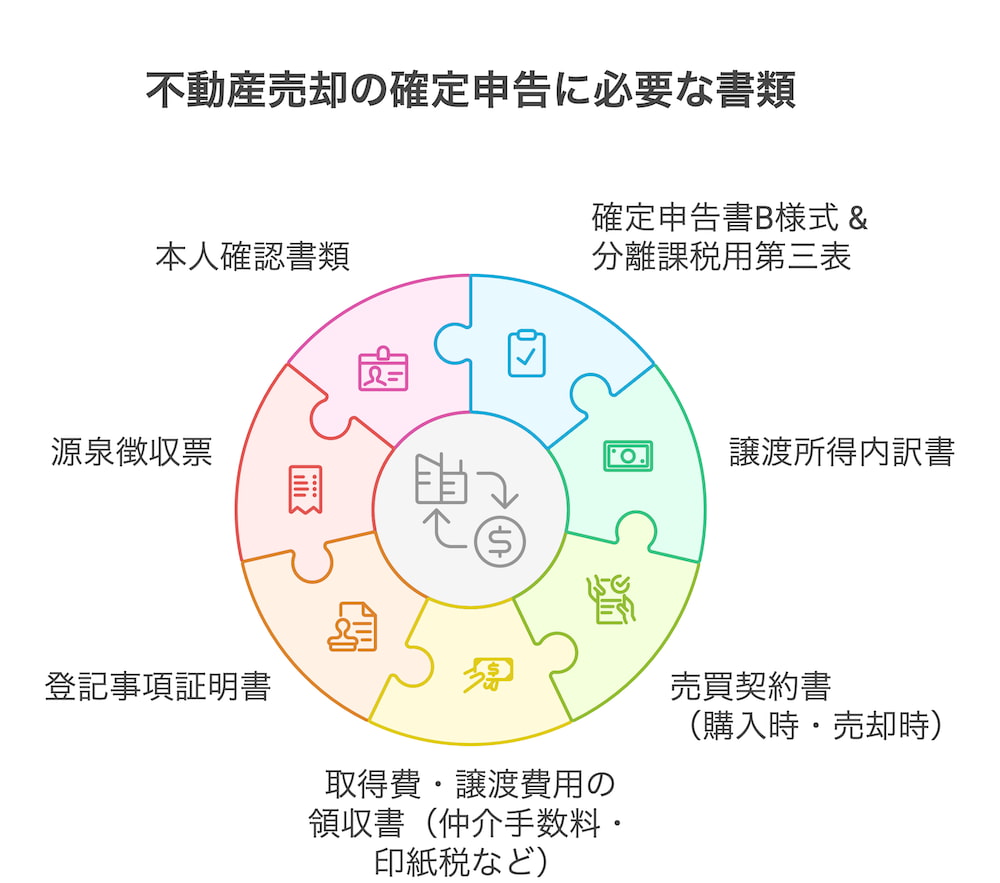

4. こんなに多い? 不動産売却の確定申告に必要な書類一覧

さて、具体的に申告するには何を用意すればいいのか。ここがイメージしづらいポイントだと思います。最初は多く感じられるかもしれませんが、一度にざっと把握しておけば、あとから「これがない!」と慌てる手間を減らせます。

確定申告書B様式&第三表(分離課税用)

会社員なら「確定申告書A」を使うと聞いたことがあるかもしれません。しかし、不動産譲渡の申告をする際には「申告書B」が必要です。さらに、譲渡所得は分離課税のため、「第三表(分離課税用)」もあわせて提出しなければいけません。

これらは国税庁のサイトからダウンロードできるほか、最寄りの税務署でも配布しています。記入欄は多めに見えますが、後ほど紹介するe-Taxを使えば比較的スムーズに埋められます。

譲渡所得内訳書

不動産をいくらで買って、いくらで売ったのか、どんな取得費・譲渡費用があったのかなどを細かく記入する書類です。こちらも税務署や国税庁のサイトで入手可能。数字の転記ミスや日付の書き間違いに注意しながら作成します。

売買契約書(購入時・売却時の両方)

・購入時の売買契約書

取得費を証明するために必須です。失くしてしまうと、計算上は「みなし取得費」として売却額の5%しか認められず、結果的に高額な税金を課される恐れがあります。

・売却時の売買契約書

こちらは「いくらで売れたのか」を証明するもの。印紙を貼った正式契約書が必ずあるはずなので、大切に保管しておきましょう。

取得費用&譲渡費用の領収書

・取得費用

不動産を買ったときの仲介手数料や登記費用、印紙税など。

・譲渡費用

売ったときにかかった仲介手数料、印紙税、解体費用など。

これらの領収書は「足りないかも?」と思って捨ててしまう人が少なくありませんが、実は譲渡所得の計算で重要な証拠書類になります。なるべくしっかり探しておくのがおすすめです。

登記事項証明書

法務局で取得できる書類で、物件の登記情報を示すものです。状況によっては必要となるケースがあるため、「登記事項証明書って何?」という方はこの段階で一度調べてみるといいでしょう。

その他(源泉徴収票、本人確認書類など)

・源泉徴収票:

会社員の場合、給与所得を確定申告書に書き込む際に必要となるので、直近の分を手元に準備しておきましょう。

・本人確認書類:

マイナンバーカード、運転免許証、健康保険証など。e-Taxを使う場合はマイナンバーカードの電子証明書で認証できると便利です。

5. 初心者でも3ステップでできる! 確定申告の進め方

必要書類をざっと把握できたら、次は「じゃあ、実際にどう進めていけばいいの?」という疑問に答えていきます。主なステップは次の3つ。ここでは初心者向けに1つずつかみ砕いて説明しましょう。

STEP1:必要書類を揃える

最大の山場は、ある意味ここかもしれません。実は書類の入手や整理に意外と時間がかかり、やろうと思ったら契約書が見当たらない、領収書がどこにあるのか分からない…という事態が多発します。

・期限を頭に入れよう

翌年の2月16日~3月15日までが申告期間(例年)ですが、ギリギリになると税務署はものすごく混雑します。余裕を持って書類を揃えておけば、慌てずに済むでしょう。

・どうしても見つからない書類は?

仲介業者やハウスメーカーに連絡すると、コピーを出してもらえる場合があります。特に購入時の売買契約書は、みなし取得費を避けるためにも絶対に入手しておきたいところです。

STEP2:譲渡所得を計算する

書類が揃ったら、いよいよ具体的な計算です。基本の式を思い出しながら、抜け漏れなく数値を当てはめましょう。

1. 売却価格

売却時の契約書に記載された金額を確認。

2. 取得費

購入時の代金+仲介手数料+印紙税+登記費用+(建物の減価償却)など。ここが正確に計算できるかどうかが要。

3. 譲渡費用

売却時に支払った仲介手数料、印紙税、解体費用などを合計。

4. 特別控除

もし居住用財産で3,000万円特別控除が使えるなら、これをマイナスして譲渡所得をさらに小さくできる可能性があります。

計算してみた結果、もし譲渡損(マイナス)が出たときは、損益通算や繰越控除を検討してください。自宅として使用していた物件であれば、特にメリットが大きいです。

STEP3:申告書を作成し、税務署に提出する

最後に、用意した数字や情報を申告書B、第三表、譲渡所得内訳書などへ記入していきます。

・e-Tax(電子申告)がおすすめ

国税庁の「確定申告書等作成コーナー」で入力すれば、必要項目を案内してくれて計算も自動化されるため、初心者には非常に心強いシステムです。マイナンバーカードがあればオンラインで完結できるので、時間と手間が大幅に削減できます。

・郵送や窓口提出も可

もし電子申告が難しい場合は、作成コーナーで書類を印刷し、税務署に郵送するか直接持参すればOK。直接行ってわからないところを相談することもできますが、繁忙期には待ち時間が長くなるので気をつけましょう。

・申告後の納付も忘れずに

申告書を出して終わり…ではなく、納付まで完了してこそ一連の手続きが終了です。自分で計算した税額を期限内に納めないと、また延滞税がかかる可能性があります。要チェックです。

6. 実例でわかる!『利益が出た/損失が出た』ときの確定申告シミュレーション

頭の中で計算式を理解しても、実際の数字で見たほうが「なるほど」と実感できることも多いですよね。ここでは2つのシチュエーションを例に、譲渡所得を計算してみましょう。

利益が出た場合の例

・購入価格:2,800万円

・売却価格:3,500万円

・取得費用&譲渡費用合計:200万円(仲介手数料・印紙税・登記費用など)

・マイホームとして5年以上所有(長期譲渡)

この場合、譲渡所得は以下の通りです。

譲渡所得 = 3,500万円 - (2,800万円 + 200万円)

= 3,500万円 - 3,000万円

= 500万円

そして居住用財産の3,000万円控除が適用できれば、

500万円 - 3,000万円 = -2,500万円

実質的に譲渡所得は0円以下となり、税金はかかりません。マイナスといっても、別に損をしているわけではなく、課税対象額がゼロになっているだけです。「買ったときより高く売れたのに、税金がかからない」というのは、マイホーム特有の大きな特典といえます。

【補足】実際には、建物部分の耐用年数や増改築費用などを加味した減価償却が必要なケースもあります。ここではあくまでイメージを掴んでいただくために、単純化した例を使っています。複雑なケースでは専門家に確認してみてください。

損失が出た場合の例

・購入価格:3,000万円

・売却価格:2,500万円

・取得費用&譲渡費用合計:150万円

・マイホームで4年所有(短期譲渡)

ここでは短期所有のため、税率は高めです。しかし実際には以下の通りで譲渡所得はマイナスになります。

譲渡所得 = 2,500万円 - (3,000万円 + 150万円)

= -650万円

当然、譲渡所得がマイナスなので所得税はかかりませんが、もしほかにプラスの譲渡所得があるなどの状況で損益通算を活用できれば、他の所得を相殺できるかもしれません。

また、要件次第では「居住用財産を売却した場合の譲渡損失の繰越控除」が使える可能性もあります。これは、その年に相殺しきれなかった損失を翌年以降に繰り越して控除できる制度。会社員の方は、「損をしたからどうでもいいや…」ではなく、むしろ確定申告で救済されるルートがあると理解しておいてください。

みなし取得費5%の恐怖

繰り返しになりますが、購入時の売買契約書や領収書が見当たらず「取得費が分からない」という状態だと、みなし取得費の5%が適用されます。

例えば、実際は2,000万円で購入した物件を2,500万円で売った場合、本当なら取得費は2,000万円。しかし書類不備で5%しか計算できないと、125万円しか認められない計算になり、譲渡所得が大きく膨れてしまうのです。

「たかが紙切れ1枚」と思うかもしれませんが、これがあるかないかで数十万~数百万円単位の税額差が生まれることも。書類管理の重要性がわかりますよね。

7. よくある質問(Q&A)~会社員が戸惑いがちなポイント~

ここでは、会社員の方が不動産売却後の確定申告をする際によく出会う疑問をピックアップしました。「そうそう、これが知りたかった!」というものがあれば、ぜひ確認してみてください。

売った年の固定資産税はどうなるの?

不動産の固定資産税は、毎年1月1日の時点での所有者に課税される仕組みです。つまり、あなたが年の途中で売却しても、その年分の固定資産税の支払い義務は基本的にあなたにあります。

ただ、実際の売買契約の際に買主と日割り計算で負担を分けるのが一般的です。引き渡し日を基準に「売主が◯◯日分、買主が◯◯日分」といった感じですね。これを「精算金」としてまとめることが多いので、契約書を見直してみてください。

相続税を払った物件を売る場合、何か優遇がある?

相続税を支払って取得した不動産を、その相続税の申告期限翌日から3年10ヶ月以内に売却すると、支払った相続税の一部を取得費に加算できる「取得費加算の特例」が存在します。

これによって譲渡所得を減らせるため、結果的に納める税金も少なくなるかもしれません。もちろん細かな条件や期限があるため、自分に当てはまるかどうかをしっかり調べるか、専門家に相談してみましょう。

途中でミスに気づいた! 修正はできるの?

「申告書を出した後になって書類が見つかった」「計算を間違えた」といったときは、修正申告あるいは更正の請求を行うことで訂正が可能です。ただし、還付が増える場合(納税額が減る場合)は更正の請求、納税額が増える場合は修正申告という形で、提出書類が異なります。

期限や手続き方法は国税庁のサイトで確認できますが、早めに動いたほうが延滞税などを最小限に抑えられます。ミスに気づいたら素早く対処しましょう。

ちなみに、突然の転勤辞令が出た場合に「持ち家を売るか貸すか」の判断で迷う方も多いでしょう。そういったケースには、次の記事が参考になります。

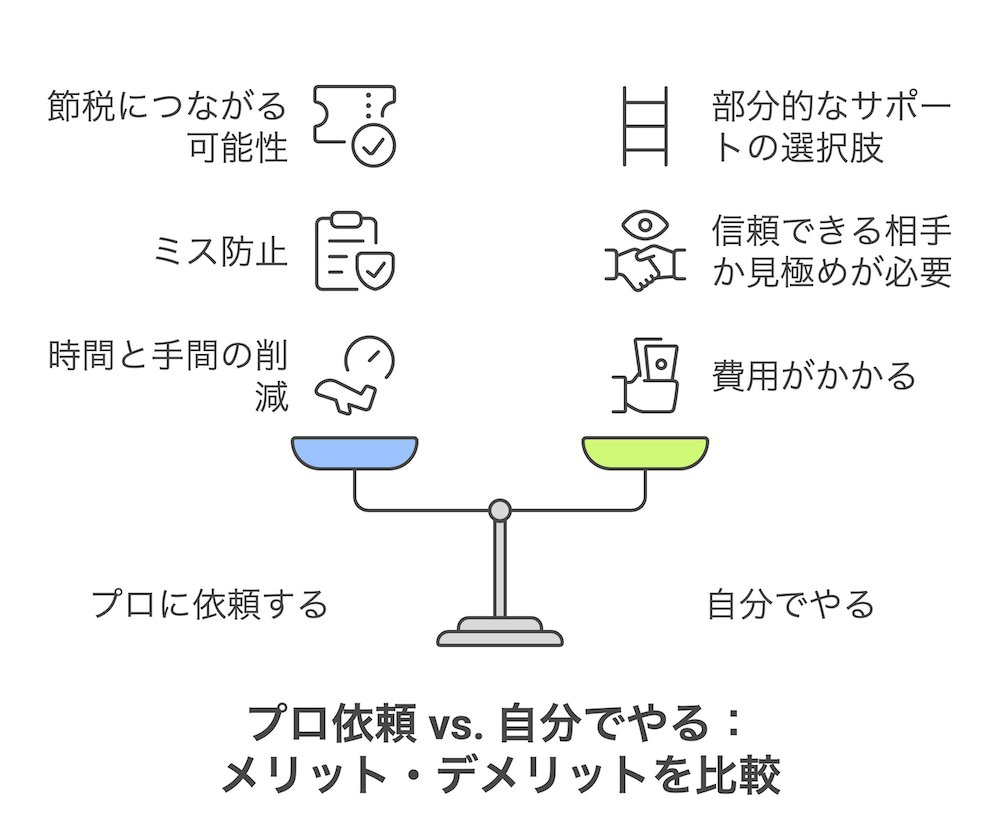

8. 確定申告をプロに依頼すべきか?【メリット・デメリットを比較】

「ここまで読んだけど、やっぱり自分で全部やるのはちょっと不安…」という方もいると思います。それなら税理士や不動産会社のサポートを視野に入れるのはどうでしょう。ここでは、プロへ依頼するメリット・デメリットを整理します。

プロ依頼のメリット

1. 時間と手間の削減

契約書の確認、計算、記入漏れがないかチェックなど、一連の作業を代行またはサポートしてもらえるため、忙しい会社員にとっては助かります。

2. ミス防止

経験豊富なプロなら、減価償却の計算や複雑な特例の判断も安心。自分で誤って申告してしまうリスクが減ります。

3. 節税につながる可能性

「こんな特例が使えますよ」「こういう繰越控除が可能です」など、知らないうちに受けられる優遇を提案してくれることがあります。報酬以上の節税が見込めるかもしれません。

プロ依頼のデメリット

1. 費用がかかる

当然ながら、専門家に依頼すると報酬を支払わなければなりません。

2. 信頼できる相手か見極めが必要

税理士や不動産会社によって得意分野やサービス内容が違います。しっかり調べずに依頼すると、あまりメリットを得られないまま費用を払う羽目になるかもしれません。

「自力+部分的なサポート」がベストなケースも

「大枠は自分で調べて何とかなりそうだが、相続が絡んで複雑…」「取得費の内訳が入り組んでいて計算が不安…」という場合、部分的にプロのアドバイスを受けるのも手です。最初から丸投げするより費用を抑えながら、重要なところだけ専門家に確認できるので、費用対効果が高いケースがあります。

自力で動く時間があまり取れない人や「こんな大金が関わるなら多少の報酬は惜しまない」という人は、最初から税理士へお任せするのも選択肢でしょう。結局はあなたの状況(時間・知識・リスク許容度)によってベストな方法が変わってきますので、無理なく取り組めそうな方法を選んでみてください。

もし「不動産会社はどこに頼めばいいの?とお悩みなら

↓

大手不動産会社と地元不動産会社のメリット・デメリットを徹底比較

も参考にしてみてください。会社選びのポイントや、売却を成功させるための比較基準を詳しく解説しています。

9. まとめ~会社員が余計な税金を払わずに済むために~

会社員のあなたが、「不動産を売却したら確定申告が必要になる」という話を初めて聞いたとき、「そんなにいろいろ準備しなきゃいけないの?」と戸惑うのも無理はありません。そもそも給与は年末調整で完結しているのに、なぜ不動産は別扱いなのか──そう思われる方も少なくないでしょう。

ただ、ここまでの内容を一通り読んでみて、「なるほど、だから申告しなきゃ損をすることもあるんだな」と少しでも腑に落ちたなら、すでに第一関門は突破できています。大切なのは、このタイミングを逃さずに行動すること。確定申告には原則として翌年2月16日から3月15日までという期限がありますが、ぎりぎりまで先延ばししてしまうと、書類が見つからない・計算を間違えたなどのハプニングが起きたときに手遅れになってしまうかもしれません。

しかも、期限を守れないと延滞税や無申告加算税などのペナルティを受ける恐れがあります。一方で、申告をきちんと行えば、3,000万円特別控除や相続税の取得費加算などの特例を使えるチャンスが広がることも事実。条件を満たせば驚くほど大きな税優遇を受けられる場合だってあるのです。こうした特例を「どうせ自分には関係ない」と決めつけてしまうのは、もったいない話ですよね。

確かに、自分で計算するのが不安な場合は、税理士や不動産会社に依頼する手もあります。費用はかかりますが、その分節税につながったり、ミスを防げたりする可能性が高いので、選択肢のひとつとして検討してみてもいいでしょう。「まずは自力で挑戦したい」という方は、必要書類の確認や取得費の洗い出しから、ぜひ早めに始めてみてください。売買契約書や領収書、登記事項証明書などは、いざ探すとどこにしまったのか分からないことが意外に多いものです。

そしてもし、申告書を提出したあとに何か計算ミスや書類不備に気づいたとしても、修正申告や更正の請求という仕組みが用意されています。間違えたまま放置していると、延滞税がどんどんかさんでしまうので、思い立ったらすぐに修正手続きを行うのがおすすめです。会社員生活に慣れていると、税金の計算や書類提出をすべて会社に任せがちですが、不動産売却となると話は別。少し勇気がいるかもしれませんが、手順さえ分かれば意外と難しくありません。

何より、一度やり方を覚えてしまえば、将来また不動産を手放すときや、家族や知人に頼られたときも役に立ちます。大きなお金が動く取引だからこそ、面倒そうな仕組みを理解してしまえば、むしろ「知らなかったばかりに損をする」リスクを下げられるのです。

この記事が、あなたの不安を少しでも取り除き、「これなら自分でもなんとかできそうだ」と思っていただくきっかけになればうれしいです。最後まで読んでくださり、本当にありがとうございました。ぜひこのままの勢いで書類整理を始めてみてくださいね。期限内に申告を済ませてしまえば、無駄な延滞税や加算税とも無縁のスッキリした気持ちで、次のステップに進めるはずです。あなたの確定申告がスムーズに完了し、最大限のメリットを享受できますように──心から応援しています。

10. 困ったときはココに相談! 参考リンク・問い合わせ先

最後に、確定申告に関してさらに詳しく知りたいときに役立つリンクや、相談先をご紹介します。あなたの状況に合った情報を集めるために、ぜひ積極的に活用してみてください。

・国税庁ウェブサイト

https://www.nta.go.jp/

→ 確定申告書のダウンロードや、譲渡所得・特例の詳細解説はこちらを参照。

・確定申告書等作成コーナー(e-Tax)

https://www.e-tax.nta.go.jp/

→ パソコンやスマホで申告書を作成・送信できるサービス。未経験でも操作ガイドがあるので安心。

・税務署・税理士事務所

→ 自力では判断に迷うときの強い味方です。とくに相続関連や複雑なケースは、早めにプロへ。

・不動産会社・仲介業者

→ 売買契約書の再発行を依頼したり、不動産に関する一般的な相談に乗ってもらうのに便利です。

・市区町村の相談窓口

→ 住民税などの相談や、独自の減免制度などを知りたい場合は地元の行政窓口に問い合わせてみてください。

売却成功レポート

新着コラム